家族の大黒柱(稼ぎ手)に万が一のことがあった場合、残された家族はとても不安になりますよね。

貯蓄や遺族年金で残された家族は生活していかなくてはなりません。

特に小さなお子さんのいる家庭で大きくなるにつれて養育費や教育費がかさみますので、必ず対策はしたいものです。

とはいえ、生命保険に加入されていない方や保険会社から勧められるまま加入だけされている方の中には、

「生命保険って契約者が死亡すれば給付されるものでしょ?」

「万が一のことは考えたくないけど、遺族年金があれば十分生活できるのでは?」

「生命保険なんてどれも一緒でしょ?」

などなど、生命保険=契約者が亡くなると保険金が出るっていうイメージだけの人も多いのではないでしょうか。

実際に私も昔は同じ考えでした。

そのため、貯蓄性はあるが低解約返戻の終身保険に加入してしまっていました。

今まで支払った保険料をS&P500連動型の投資信託などに突っ込んでおけばよかったと後悔しています。

皆さんにも同じような後悔をしてほしくありません。

そこで、今回の記事では、税理士やFPなどのお金に関する資格を保有する筆者が生命保険(収入保障保険、定期保険)の必要性について確認していきます。

今から共に学んで、充実ライフをすごしていきましょう。

それでは、早速見ていきましょう。

このような方におすすめ

・生命保険見直しを検討中の方

・必要最低額で大黒柱の万が一のリスクに備えたい方

・節約に関心のある方

・家計負担を減らしたい方

・子育て世代の方

子育て世帯は基本的に定期保険に加入しましょう

まずは、基本的に子育て世帯は生命保険である収入保障保険か定期保険に加入するようにしましょう。

理由としては、

相当程度の貯金がない場合遺族年金だけでは養育費や教育費をカバーしつつ生活していくにはハードルが高いため

です。

のちほど確認しますが、遺族年金は思っている以上に支給されません。

そのため、子育て世帯は相当程度の貯金をするか、しっかりと保険金が給付される生命保険に加入することが必要となります。

そこで、以下の方は積極的に収入保障保険や定期保険への加入や見直しをおすすめします。

- 片働きの方(シングルファーザー、マザーを含む)

- 相当程度の貯金や資産のない方

生命保険が不要な方

では、反対に生命保険が不要な方は以下のとおりです。

- 独身の方

- 相当程度の貯金や資産を保有している方

- 共働きで配偶者の所得がある程度の金額以上の方

- 子どものいない共働きの方(パワーカップル)

また、住宅ローンを組んでいるマイホームを所有しており団体信用生命保険に加入している家庭は、この団体信用生命保険を生命保険代わりとも考えられます。

なぜなら、団体信用生命保険は契約者が万が一の場合、返済が不要になるからです。

そのため、不要までとは言えませんが、団体信用生命保険加入の家庭は、そこまで生命保険の重要性は高くないといえるでしょう。

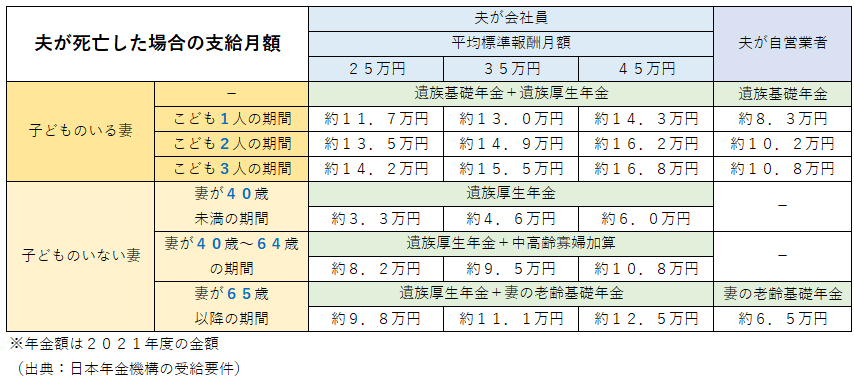

遺族年金の目安を知りましょう

ここでは、遺族年金の支給月額について確認します。

この遺族年金の支給月額を知り家計シミュレーションを行う(ざっくりとでもOK)ことで、必要な保険の種類(収入保障保険か定期保険か)やかけるべき保険金額などをある程度把握することができます。

非常に重要なことですので、担当の保険会社社員に頼んだり、自分で計算したりして必ず実践するようにしましょう。

そこそこの金額が支給されますが、子どもが全員巣立ち妻が40~64歳の場合、子どもがいた頃に比べて支給額がガクンと下がってしまします。

この場合、収入保障保険や定期保険に加入していればガクンと下がった支給額の補填もでき、残された配偶者の生活も維持できます。

他者参考例:我が家(筆者)の加入状況

ここからは、我が家(筆者)の生命保険の加入状況を確認します。

生命保険の新規加入や見直しの参考にしていただければと思います。

我が家の家族構成

我が家の家族構成は以下のとおりです。

プライバシーの関係で多少ボカしております。

- 私:30代 会社員

- 妻:30代 主婦

- 一番上のこども : 小学生

- 真ん中のこども : 幼稚園

- 一番下のこども : 幼児

収入保障保険に加入するまでの背景と理由

筆者は収入保障保険に加入しています。

収入保障保険を選んだ背景と理由は以下のとおりです。

- こども3人を無事に大学卒業まで面倒を見ると仮定

- 3人が巣立ったあとの妻の生活費も考慮(65歳まで)

- 遺族年金などの計算は、収入は年々増加傾向(微弱ですが)であるが、保険契約時の年収で計算

- 貯金は現時点のもので計算

- 保険を複数リストアップしてシミュレーションを実施して、そのうちで条件を満たしつつ一番安い保険を選択

- 収入保障保険と定期保険の併用も検討したが、収入保障保険のみが自身の目的に合致

やはり、最終的に保険料を考えた場合、収入保障保険の方が定期保険に比べて安かったので、収入保障保険を選びました。

生命保険加入の検討手順

生命保険加入の検討手順は以下のとおりです。

収入保障保険や定期保険が該当します。

その他、低解約返戻型の終身保険などもありますが、投資と貯蓄は別で考えましょう。

とはいえ、筆者は1つ昔に加入した低解約返戻型の保険があるので偉そうに言えませんが。

配偶者の今後の生活も考えて、子どもが巣立つまでの期間ではなく、配偶者が年金を受給できるまでのシミュレーションを立てることが重要です。

また、現在の貯金額や月額の生活費、遺族年金などの金額をざっくりとでいいのでシミュレーションエクセルなどに入力していきます。

より厳密に保険料の計算などをしたい場合は、具体的に数値を入力することをお勧めします。

STEP2である程度必要な保障額がわかったところで、保険料の最安の条件を洗い出します。

例えば、何歳までの契約とするかや障害時にも給付されるように条件を付加するかなどを具体的に検討していきます。

保険会社によって細かな要件や非喫煙者特典などが異なるので、各保険を並べて表示するのが重要です。

わからないことは、無料保険相談などで詳しく確認することをお勧めします。

後回しで歳をとればとるほど条件は悪くなるので早めに行動しましょう。

保険会社に申込みを行います。

必ずこの保険の加入や見直しはご家族と話をしながら進めましょう。

配偶者の希望が自身の考えと異なることも多く、最後の契約時にもめるという話もたまに聞きます。

あくまで、配偶者や子どもなどの残された家族のための生命保険であることをお忘れなく。

筆者の加入している保険

最後に筆者が加入している保険は、FWD富士生命の「FWD収入保障」です。

年額で約80,000円程度の保険となっています。

特に、非喫煙者で健康体の場合にかなり安くなるので、保険料を抑えたい方におすすめでしょう。

また、特に珍しい特長があり、配偶者と同時に災害などで死亡した場合に配偶者分も保険金が支払われる特約が付けられます。

ご興味のある方は、確認してみてください。

ちなみに、参考までにこのFWD富士生命の「FWD収入保障」の対抗馬となった保険商品を挙げておきます。

- SOMPOひまわり生命(リンククロスじぶんと家族のお守り)

- SBI生命(クリック定期!Neo)

- メディケア生命(メディフィット定期)

- メットライフ生命(スーパー割引定期保険)

なお、収入保障保険と定期保険の図表を用いた簡単な比較は以下の記事に書いていますので、ご参考ください。

まとめ

いかがでしたでしょうか。

今回の記事で確認したことは、

- 相当程度の貯金がない場合遺族年金だけでは養育費や教育費、生活費をカバーしにくい

- 片働きの方(シングルファーザー、マザーを含む)や相当程度の貯金や資産のない方は生命保険が必要

- 相当程度の資産を保有している家庭や子どものいない家庭などは生命保険は不要

- 子どもが3人いても遺族基礎年金+遺族厚生年金は月15万円程度

- 生命保険加入の検討手順

- 筆者のおすすめ生命保険

でした。

生命保険は数少ない優秀な保険です。

生命保険は大黒柱に万が一のことがあった際に生活破綻しないように加入しておくべきものです。

まずは自身の将来収支のシミュレーションをして生命保険が必要かどうか検討してみましょう。

特に、筆者の実体験に基づくおすすめは、収入保障保険です。

保険料をできるだけ抑えつつ、大黒柱の死亡リスクに対処しましょう。

これからもこのような充実ライフをすごすため、節約に関する情報も発信していきます。

共に学んでいきましょう。

ではでは。今日もありがとうございました!